仮想通貨について調べていて、分散型取引所(DEX)に興味を持った人も多いでしょう。

DEXに関心を持った時、多くの人が知りたいのは「どのDEXがおすすめか」「どうやって選べばいいのか」などの点かと思います。

本記事ではおすすめのDEXをランキングで紹介しつつ、DEXの選び方やCEXとの違いなどを解説します。

CEX(中央集権型取引所)とも比較したい場合は「海外暗号通貨取引所おすすめランキング」の記事をチェックしてみましょう!

- DEXとは運営会社が存在しない取引所

- 運営会社がないので手数料が安い

- 本人確認もなしで使える

- 希望の価格で売買するためには取引高が必要

- DEXで取引高1位の最大手はDYDX

- 手数料の安さや使いやすさなどあらゆる面で人気

- 興味を持ったら以下のボタンから公式サイトをチェックしてみよう

分散型取引所(DEX)とは

ここでは、分散型取引所(DEX)とは何かを以下の内容に分けて解説します。

- 概要

- CEX(中央集権型取引所)との違い

概要

分散型取引所(DEX)とは、運営会社が存在しない仮想通貨取引所のことです。

もともと仮想通貨は「ブロックチェーンに記録された履歴だけ」で成立しており、例えばビットコインを管理する管理者や運営会社というものは存在しません。

そして、取引所はビットコインも含めたあらゆる銘柄の売買の集合体です。

ということは、個々の銘柄が管理者なしで成り立っているのであれば、その集合体である取引所も、理論的には管理者なしで成り立つのです。

そのような発想から、2022年頃から広まり始めたのがDEXです。

CEX(中央集権型取引所)との違い

従来のCEX(中央集権型取引所)との違いは「運営会社などの管理者が存在するかどうか」です。

CEXは全て、Bybit・Bitget・MEXCなどの運営会社が存在しています。

「DEXの方が銘柄数が多い」などの細かい違いもありますが、これは「運営会社の審査がなく誰でもコインを上場できるため」という理由であり「運営会社がない」という違いから派生しています。

その他「DEXの方が手数料が安い」などの点も、やはり運営会社がないことによるメリットです。

分散型取引所(DEX)の選び方・ポイント

分散型取引所(DEX)の選び方のポイントは、以下の通りです。

- 取引高の多さ(流動性の大きさ)で選ぶ

- 銘柄数を見る(自分の売買したい銘柄があるか)

- 手数料(ガス代》の安さを見る

- 最大レバレッジの大きさを見る

選び方も含めて、DEXで稼ぐためのポイントは「DEX(分散型取引所)は儲かる?」の記事で詳しく解説しています。

取引高の多さ(流動性の大きさ)で選ぶ

DEXでもCEXでも、あるいはFX会社や株式の証券会社でも「取引高の多さで選ぶ」ことは基本です。

理由は、取引高が多ければ売りでも買いでも常に多くの相手がいるため「売買の相手を選びやすい」ためです。

相手を選べるということは「自分の希望の価格で売ってくれる、買ってくれる相手」を見つけやすいということでもあります。

また、価格の問題だけでなく「いつでも売りたい時・買いたい時に売買が成立しやすい」というメリットもあります。

銘柄数を見る(自分の売買したい銘柄があるか)

取り扱っている銘柄数が多ければ、草コインなどのマイナーな銘柄にも投資しやすくなります。

特に自分が投資したい銘柄が決まっている場合は、その銘柄にDEXが対応しているかどうかをチェックしましょう。

DEXはCEXより銘柄の上場審査が簡単である(もしくはない)ため、CEXより多くの銘柄が上場している取引所もあります。

反面、海外取引所としては非常に少ない数十種類などの取引所もあるため、自分の希望の銘柄がその中にあるかを確認しましょう。

手数料(ガス代》の安さを見る

DEXは運営会社が存在しないためCEXよりは手数料が安くなります。

しかし、取引にブロックチェーンを使う以上、ブロックチェーンの手数料(ガス代)はかかります。

(これはDEXを使わずに個人間送金をした場合でも同じです)

また、有志のスタッフがメンテナンスなどをするための、最低限の運営手数料《プロトコル手数料)も必要です。

DEXはそれぞれ採用しているブロックチェーンが異なるため、ガス代はチェーンの種類に左右されます。

最大レバレッジの大きさを見る

DEXはCEXと異なり「レバレッジなし」という取引所が多くなっています。

その中でレバレッジのある取引所を、最大レバレッジの大きい順に一覧にすると以下の通りです。

| 順位 | DEX | レバレッジ |

|---|---|---|

| 1位 | APX(エーピーエックス) | 最大1,001倍 |

| 2位 | Drift Protocol(ドリフトプロトコル) | 最大50倍 |

| 3位 | Hyperliquid(ハイパーリキッド) | 最大50倍 |

| 4位 | GMX(ジーエムエックス) | 最大50倍 |

| 5位 | dYdX(ディーワイディーエックス) | 最大20倍 |

| 6位 | Vertex Protocol(ヴェルテックスプロトコル) | 最大20倍 |

1位のAPXは「CEXとDEXのハイブリッド取引所」ということで、最大1,001倍という、突出して高い倍率になっています。

その他のDEXで見ると、2位〜4位の「最大50倍」が大きく、その下に「最大20倍」があります。

これでも最大2倍(個人の場合)の国内取引所と比較すると十分に大きいのですが、レバレッジ取引にこだわる方の場合は、この倍率も見る必要があります。

詳しくは「分散型取引所(DEX)のレバレッジ」の記事を参考にしてみてください。

また、CEXのレバレッジについては「海外暗号通貨取引所のレバレッジランキング」の記事で詳しく紹介しています。

分散型取引所(DEX)のおすすめ比較ランキング&一覧

おすすめも分散型取引所(DEX)をランキングで一覧にすると、以下の通りです。

- 1位:dYdX(ディーワイディーエックス)

- 2位:Uniswap(ユニスワップ)

- 3位:APX(エーピーエックス)

- 4位:Drift Protocol(ドリフトプロトコル)

- 5位:Hyperliquid(ハイパーリキッド)

- 6位:Vertex Protocol(ヴェルテックスプロトコル)

- 7位:Raydium(レイディウム)

- 8位:PancakeSwap(パンケーキスワップ)

- 9位:GMX(ジーエムエックス)

- 10位:RabbitX(ラビットエックス)

- 11位:SushiSwap(スシスワップ)

- 12位:Curve Finance(カーブ・ファイナンス)

- 13位:Apex Protocol(エイペックス・プロトコル)

- 14位:Jupiter(ジュピター)

- 15位:DODO(ドードー)

1位:dYdX(ディーワイディーエックス)

| レバレッジ | 最大20倍 |

| 取扱通貨数 | 84種類 |

| 取引手数料 | メイカー:0.02%/テイカー:0.05% |

| 日本語対応 | ◯ |

dYdX(ディーワイディーエックス)は、DEXの中でトップレベルの取引高を誇る取引所です。

取引高が多いだけでなく、ステーキング(預金によって利子をもらうマイニング)など、様々な運用方法に対応している点も特徴です。

2021年の設立から4年以上の歴史を持ち、すでにブロックチェーンがレイヤー2(第2世代)になっています。

レイヤー2になったことで大量の取引履歴によって速度が遅くなる、手数料が高くなるなどのトラブルが起きる、スケーラビリティの問題も改善されました。

DEXでは珍しくボーナスがあり、当サイト経由で登録していただくと「取引手数料永久5%オフ」の特典をご利用いただけます。

以下のボタンから数分で簡単に登録できるので、ぜひご利用ください!

2位:Uniswap(ユニスワップ)

| レバレッジ | なし |

| 取扱通貨数 | 4,455種類 |

| 取引手数料 | メイカー:0.3%/テイカー:0.3% |

| 日本語対応 | ◯ |

Uniswap(ユニスワップ)は、2018年11月に設立された、DEXの中で特に長い歴史を持つ老舗です。

2025年2月時点ですでにV4(バージョン4)まで提供されており、様々な面で年々機能が改善されています。

特徴は12種類のブロックチェーン上で稼働していることで、ほとんどのDEXが1種類のチェーンで動いていることと比較すると、非常に大きな数値です。

稼働するチェーンが多様であれば、これからどのチェーンが人気になっても対応しやすくなります。

また、トランザクションの作業が各チェーンに分散されることで、送金のスピードも上がります。

その他、自分が投資している銘柄にとって一番手数料が安いチェーン(BNBならBNBチェーンなど)を選べることもメリットです。

3位:APX(エーピーエックス)

| レバレッジ | 最大1,001倍 |

| 取扱通貨数 | 99種類 |

| 取引手数料 | メイカー:0.02%/テイカー:0.07% |

| 日本語対応 | ◯ |

APX(エーピーエックス)とは、最大1,001倍というDEXの中で圧倒的トップのハイレバレッジでの取引を行えるDEXです。

DEXのレバレッジはAPX以外は全て最大50倍か20倍、もしくは0倍(レバレッジなし)となっています。

理由は、運営会社が存在しないとゼロカットを適切に機能させることが難しく、莫大な損失を出すトレーダーが現れやすいためです。

その損失を誰かが補填しなければ「危険なハイレバ取引をしたもの勝ち」になり、マイナスを出しても誰も責任を取らず、そのDEXは無法地帯になってしまいます。

一応DEXは手数料を取っているので、その手数料を用いたゼロカット(マイナス分の補填)は可能ですが、運営会社が存在しない以上少額に抑えるべきです。

しかし、APXは部分的に運営会社が関わる「CEXとDEXのハイブリッド型」であるため、最大1,001倍という、DEXの中はもちろん、仮想通貨業界全体でもFXGTと並んでトップの倍率を設定しています。

このため、特にDEXでハイレバ取引をしたい人におすすめです!

4位:Drift Protocol(ドリフトプロトコル)

| レバレッジ | 最大50倍 |

| 取扱通貨数 | 52種類 |

| 取引手数料 | メイカー:-0.01%/テイカー:0.10% |

| 日本語対応 | ◯ |

Drift Protocol(ドリフトプロトコル)は、分散型予想市場『BET(ベット)』の機能を提供しているユニークな取引所です。

予想市場とは簡単にいえば「賭けサイト」のことで、格闘技などのスポーツにベットする『スポーツブック』が特に有名です。

こうした賭けサイトは当然運営会社が存在しますが「これも運営会社なしでやってしまう」というのが、ドリフトプロトコルのBETの発想です。

賭けもやはりデータの集合であり、先払いである以上レンディング《貸付)のような督促作業などもないため、今後主流になる可能性は十分にあります。

他の特徴もいくつかありますが、やはり特にユニークなのはこの『BET』のサービスです。

5位:Hyperliquid(ハイパーリキッド)

| レバレッジ | なし |

| 取扱通貨数 | 184種類 |

| 取引手数料 | メイカー:0.010%/テイカー:0.035% |

| 日本語対応 | ◯ |

Hyperliquid(ハイパーリキッド)は、オンチェーンオーダーブックの機能を持つことが特徴のDEXです。

オーダーブックとはFXや株式などでも用いられるもので、現在出されている売買の注文が全て一覧になったものです。

「○○円で1,000通貨買い」などの注文が集まっており、価格ごとの売り買いのニーズがわかります。

このオーダーブックは従来運営会社が管理しており、データを閲覧できるとしても「本当にその通りなのかわからない」という状況でした。

しかし、Hyperliquidでは集まった売買の注文を、従来のCEXやFX会社などのように見やすくオンラインでまとめるシステムを構築しているため、オーダーブックがオンライン(オンチェーン)で利用できます。

Hyperliquidについては「ハイパーリキッドの評判・口コミ」の記事で詳しく紹介しています。

6位:Vertex Protocol(ヴェルテックスプロトコル)

| レバレッジ | 最大20倍 |

| 取扱通貨数 | 62種類 |

| 取引手数料 | メイカー:0%/テイカー:0.02% |

| 日本語対応 | ◯ |

Vertex Protocol(ヴェルテックスプロトコル)は、Arbitrum(アルビトラム)のブロックチェーンで構成されたDEXです。

他のチェーンで構成されたDEXと同様、そのチェーンが他のチェーンより勝ると評価された場合、ヴェルテックスプロトコルも他のDEXより評価される可能性が高いでしょう。

Vertex Protocolでは、通常のスポット取引(現物取引)やデリバティブ取引(レバレッジ取引など)に加えて、レンディング(貸付)もできることが特徴です。

レンディングは貸金業と同じく「他の投資家に仮想通貨を貸して利息をもらう」という仕組みです。

日本国内で貸金業を営む場合と異なり、免許などが一切不要というのがメリットです。

運営会社が存在しない分、督促などの仕組みがどうなるかはまだ未知数ですが、手数料がかからない分、返済の問題がなければレンディングでもベストのサービスといえます。

DEXでレンディングをしてみたいという人に、特におすすめです!

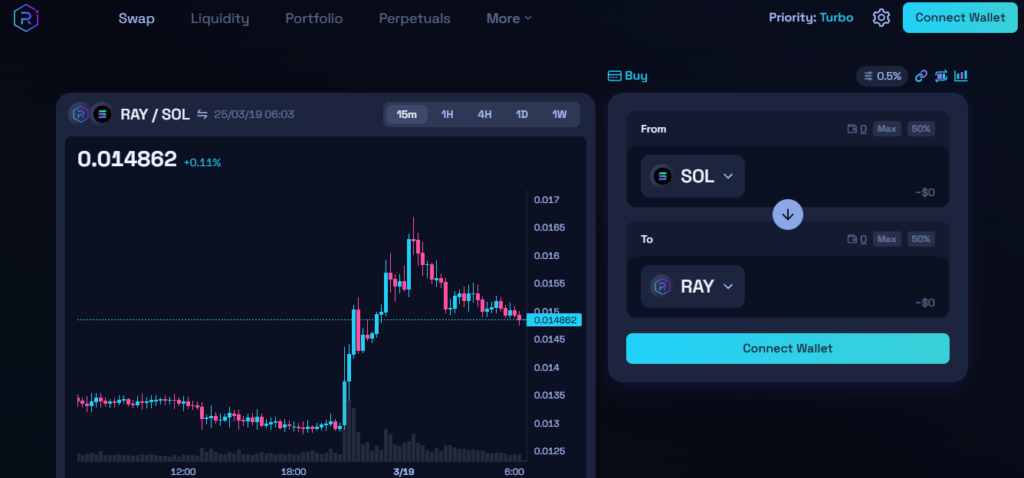

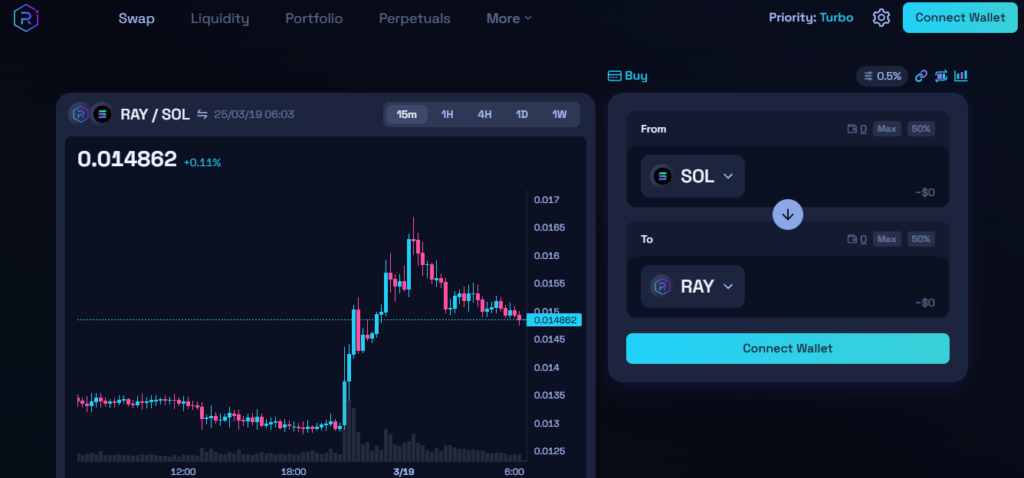

7位:Raydium(レイディウム)

| レバレッジ | なし |

| 取扱通貨数 | 2,844種類 |

| 取引手数料 | メイカー:0%/テイカー:0.025% |

| 日本語対応 | ◯ |

Raydium(レイディウム)は、SOL(ソラナ)のブロックチェーンで構築された代表的なDEXです。

DEXは全てのやり取りをブロックチェーンで記録・処理するため、何らかのチェーンを使う必要があります。

そのチェーンにソラナ(SolanaI)を使用している取引所として、レイディウムは代表的ということです。

ブロックチェーンはそれぞれ機能の差がありますが、今後SOLが特に優れたチェーンとして評価されたら、他のDEXよりもレイディウムが評価される可能性があります。

その他、レイディウムにはAMM(自動マーケットメイカー)のシステムで、簡単にコインを上場させられるなどの特徴もあります。

8位:PancakeSwap(パンケーキスワップ)

| レバレッジ | なし |

| 取扱通貨数 | 3,257種類 |

| 取引手数料 | メイカー:0.05%/テイカー:0.05% |

| 日本語対応 | ◯ |

PancakeSwap(パンケーキスワップ)とは、バイナンスが開発したブロックチェーン『BNBチェーン』をベースとしたDEXです。

SOLをベースとするレイディウムと同様、他のチェーンよりBNBチェーンが高機能であると評価されたら、パンケーキスワップも評価される可能性が高くなります。

パンケーキスワップの特徴は、他のDEXよりもガス代(ネットワーク手数料)が安いことです。

元々BNBのガス代が他のチェーンより安いため、その影響でパンケーキスワップも安くなっています。

この他、NFTマーケットプレイス(NFTの売買をする場所)も取引所内にあり、仮想通貨投資とNFT投資を同時にしやすいことも特徴です。

9位:GMX(ジーエムエックス)

| レバレッジ | 最大50倍 |

| 取扱通貨数 | 47種類 |

| 取引手数料 | メイカー:0.1%/テイカー:0.1% |

| 日本語対応 | ◯ |

GMX(ジーエムエックス)とは、Avalanche(アバランチ)とArbitrum(アービトラム)という2種類のブロックチェーンに対応しているDEXです。

2種類対応のため、片方のチェーンで障害が起きてもトラブルが小さくなること、自分の投資している銘柄で手数料が安い方を選べるなどのメリットがあります。

また、今後ブロックチェーンの競争の中で2種類のどちらが優勢になっても廃れにくいというメリットもあります。

仮想通貨を預けることで利息をもらえる「流動性マイニング」が充実していることも特徴です!

10位:RabbitX(ラビットエックス)

| レバレッジ | 最大20倍 |

| 取扱通貨数 | 91種類 |

| 取引手数料 | メイカー:0%/テイカー:0.025% |

| 日本語対応 | ◯ |

RabbitX(ラビットエックス)とは、イーサリアム上に展開し、30種類の銘柄を売買できるDEXです。

DEXの中でも特に日本語対応のレベルが高いため「日本語でDEXを使いたい」という人におすすめです。

また、メイカー手数料が0%(無料)であるなど、DEXの中でもトップレベルで手数料が安いことも特徴です。

資産のポートフォリオ管理などの画面も見やすく設計されており、CEXのような快適さで利用できます。

総合的に初心者の方におすすめのDEXといえるでしょう!

11位:SushiSwap(スシスワップ)

| レバレッジ | なし(不可) |

| 取扱通貨数 | 447種類 |

| 取引手数料 | メイカー:0.3%/テイカー:0,3% |

| 日本語対応 | ◯ |

SushiSwap(スシスワップ)は、2020年8月にUniswap(ユニスワップ)のフォークとして誕生したDEXです。

フォークとはコピーのことで、当初はユニスワップの劣化版のようなイメージを持たれていましたが、ユニスワップとは全く異なる進化を遂げ、高く注目されています。

特徴は対応しているブロックチェーンが非常に多いことで、本記事の執筆時点で以下のようなブロックチェーンを利用できます。

- Ethereum(イーサリアム)

- Polygon(ポリゴン)

- Arbitrum(アービトラム)

- Avalanche(アヴァランチ)

- Optimism(オプティミズム)

- Moonriver(ムーンリバー)

- Fantom(ファントム)

- Gnosis(グノニス)

- Harmony(ハーモニー)

- Telos(テロス)

- Metis(マティス)

- Palm(パーム)

上記は一例であり、まだ他にも多数のブロックチェーンに対応しています。

さらに、SushiSwapではユニスワップと異なり、トークンのスワップ(交換)をできることも特徴です。

その他、レンディング(貸付)やIDO(自分が発行した新規コインを上場させられる)など、様々なサービスを提供しています。

特に多くのブロックチェーンでDEXを利用したい人におすすめです!

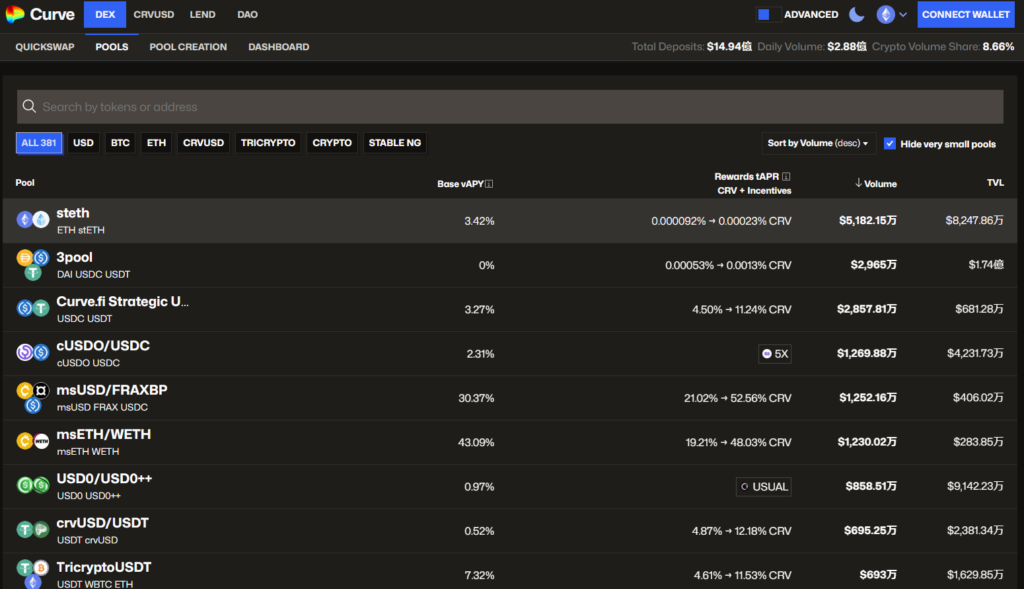

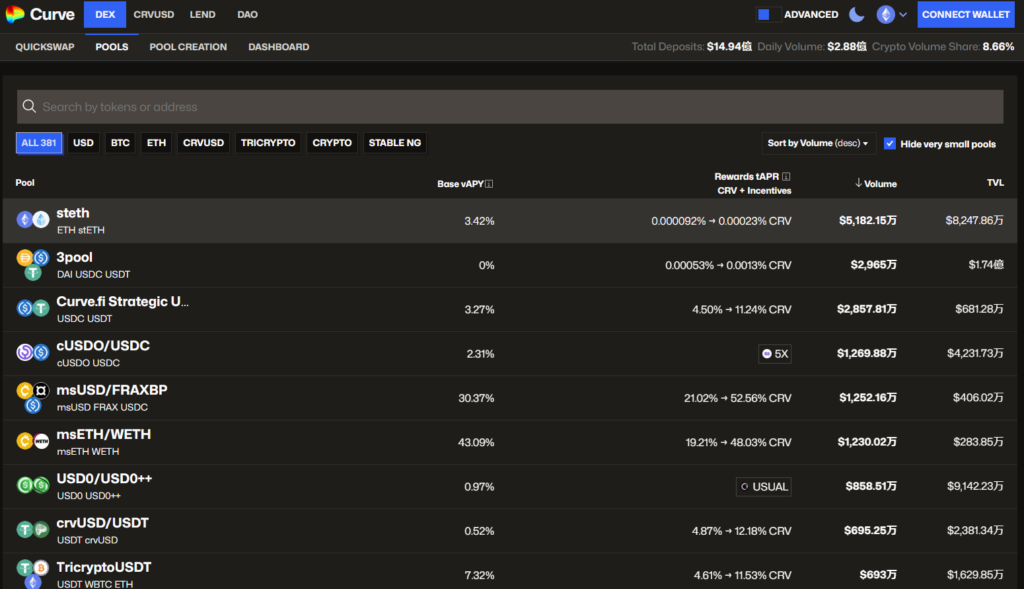

12位:Curve Finance(カーブ・ファイナンス)

| レバレッジ | なし(不可) |

| 取扱通貨数 | 約300種類 |

| 取引手数料 | メイカー:0.04%/テイカー:0.04% |

| 日本語対応 | × |

Curve Finance(カーブ・ファイナンス)は、2020年8月にサービスを開始した、ステーブルコインの取引に特化したDEX(分散型取引所)です。

ステーブルコインとは、米ドルやユーロなどの法定通貨と価格が連動している(常に同じ価格になる)仮想通貨です。

USDT(テザー)やUSDC(USDコイン)が代表的ですが、こうしたステーブルコインの取引に対してほぼ専門であることが特徴です。

他の取引所と比較してスリッページ(価格のズレ)が少ないことが特徴で、正確な取引が必要なスキャルピングで特に重宝します。

また、Ethereum・Fantom・Avalancheなど多数のブロックチェーンに対応していることもメリットです。

ステーブルコイン中心のため、FXと同じ感覚で利用しやすいことも特徴といえます。

13位:Apex Protocol(エイペックス・プロトコル)

| レバレッジ | 最大30倍 |

| 取扱通貨数 | 5種類 |

| 取引手数料 | メイカー:0.1%/テイカー:0.1% |

| 日本語対応 | ◯ |

Apex Protocol(エイペックス・プロトコル)は、2022年7月にサービスを開始した、EthereumをベースとするDEXです。

先物取引を主なサービスとしており、最大30倍のレバレッジ取引や指値注文など、CEX(中央集権型取引所)に近いトレード機能を持つことで、高い人気を博しています。

これらの機能だけでなく、DEXで主要なサービスであるスワップやステーキング(預金によるマイニング)、イールドファーミングなどのDeFiサービスにも、幅広く対応しています。

現状では対応しているブロックチェーンがEthereumのみであるため、流動性(取引高)はまだ低めです。

しかし、日本語にも完全対応しており、日本人の初心者の方にもおすすめできるDEXです!

14位:Jupiter(ジュピター)

| レバレッジ | 最大100倍 |

| 取扱通貨数 | 129種類 |

| 取引手数料 | メイカー:0.1%/テイカー:0.2% |

| 日本語対応 | ◯ |

Jupiter(ジュピター)は、DEXでは珍しい最大100倍でのレバレッジ取引を行える分散型取引所です。

DEXのレバレッジは20〜50倍がほとんどで、1,001倍に対応しているDEXもありますが、この取引所はCEXとDEXのハイブリッド型ということで、純粋なDEXではありません。

それに対して、Jupitarは純粋なDEXでありながら最大100倍のレバレッジを提供しており、これはDEXの中でほぼ最高といえます。

もちろん、運営会社の存在しないDEXではゼロカットの正確さに不安も残るため、必ずしも最大100倍が良いこととは限りません。

しかし「DEXでもCEXのようなハイレバレッジで取引をしたい」という人には特におすすめといえます。

Jupiterはソラナ(Solana)をベースとしており、スワップやブリッジなど様々な機能を提供しています。

CEXのレバレッジ100倍の取引所については「海外仮想通貨でレバレッジ100倍の取引所一覧」の記事で詳しく紹介しています。

Jupiter以外のDEXのレバレッジについては「分散型取引所(DEX)のレバレッジ一覧」の記事を参考にしてみてください。

15位:DODO(ドードー)

| レバレッジ | なし(不可) |

| 取扱通貨数 | 287種類 |

| 取引手数料 | メイカー:0%/テイカー:0.1% |

| 日本語対応 | ◯ |

DODO(ドードー)は「流動性提供者へのメリットが大きい」ことで人気のDEXです。

流動性提供者とは「メジャーな仮想通貨をそのDEXに預けて、代わりにDEXの独自通貨を受け取る人」のことです。

こうすると、メジャーな仮想通貨はDEXが預かっているので、動きが止まります(流動性が下がります)。

一方、独自通貨はトレーダーの手元にあって動かせるため、単純計算では流動性が上がります。

例えばUSDTを預けたとしたら、本来USDTで買い物などをできる場面で、DEXの独自通貨を使う必要があります。

つまり、流動性提供者が増えれば増えるほど「独自通貨が使われる機会が増える=流動性が上がる」ということです。

そのように「独自通貨の流動性を上げるのに貢献する」という意味で「流動性提供者」と呼ばれます。

提供者はメジャーな通貨をあくまで「預けている」だけなので、一定期間で返してもらい、独自通貨はそのまま自分のものにできます。

DODOではこうした提供者に対して「独自の取引ペアを作成できる」「他ユーザーの取引手数料の一部を報酬として受け取れる」など、多くのメリットを提供しています。

そのため、特に「流動性提供者」としてDEXを利用したい人におすすめです。

この他、PMMアルゴリズムやクラウドプーリングなど、独自の機能やサービスを多く提供していることも、DODOの特徴です。

16位:PulseX(パルスエックス)

| レバレッジ | なし |

| 取扱通貨数 | 81種類 |

| 取引手数料 | メイカー:0.29%/テイカー:0.29% |

| 日本語対応 | ◯ |

PulseX(パルスエックス)は、イールドファーミングサービスが特徴のDEXです。

イールドファーミングとは「DeFiの資産運用で利回りを得ること」です。

「DeFiの」という部分は、従来の銀行や証券会社のようなCeFi(中央集権型金融)ではないということです。

つまり、ステーキング・セービング・レンディングなどの利回り系のサービスは全てイールドファーミングとなります。

イールドファーミングとほぼ同じ意味で語られるのは「流動性マイニング」です。

流動性マイニングでは「メジャーな仮想通貨をその取引所に預け、代わりにその取引所の独自通貨をもらう」というものです。

メジャーな通貨は一定期間経過すれば戻ってきます。そして、独自通貨はもらったものなので、そのまま自分の利益になります。

こうすると、メジャーな通貨は一定期間動かず、代わりに独自通貨が市場で流通し、流動性が高まります。

取引所の独自通貨の流動性を高め、その見返りとして独自通貨をもらうので、マイニングに似ているということで「流動性マイニング」と呼ばれるのです。

流動性マイニングはイールドファーミングの一種ですが、ステーキングなどがイールドファーミングと呼ばれることは少なく、多くの場合は「流動性マイニング=イールドファーミング」を意味します。

つまり、PulseXは「流動性マイニング」のサービスが充実しているDEXとして人気です。

17位:Osmosis(オズモーシス)

| レバレッジ | なし |

| 取扱通貨数 | 138種類(377ペア) |

| 取引手数料 | メイカー:0.2〜0.5%/テイカー:0.2〜0.5% |

| 日本語対応 | ◯ |

Osmosis(オズモーシス)は「Cosmos」のブロックチェーン向けに設立されたDEXです。

Osmosisが提供するプロトコル(規格=プログラム)は、開発者がカスタマイズして自動マーケットメーカー(AMM)を作成し、自由にリリースできるようになっています。

2021年6月にリリースされ、最初のトークンの販売では2100万ドルの資金を調達しました。

Josh Lee氏とSunny Aggarwal氏によって設立されており、DEXなので運営会社はありませんが、本拠地をシンガポールに置いています。

分散型取引所(DEX)のメリットとデメリット

ここでは、分散型取引所(DEX)のメリットとデメリットを解説します。

分散型取引所(DEX)のメリット

分散型取引所(DEX)のメリットは、以下の通りです。

- 各種手数料が安い

- 本人確認なし(KYCなし)で利用できる

- 透明性が高い(運営会社がないので隠された情報がない)

- スキャルピングなどの取引手法に対する制限が特にない

手数料については、運営会社が存在しないためあらゆるコストが削減され、安くなります。

本人確認については、そもそも運営会社自体もない「ただの取引履歴の集合」であるため、起きたトラブルに関して誰かが責任を取る必要もないため、不要となっています。

透明性についても、運営会社が存在せず誰でも閲覧できるブロックチェーンの履歴の塊であるため、100%の情報公開がなされています。

「本人確認なし」という部分のみ少々不安を感じる人もいるかもしれませんが、それ以外の部分は確実にメリットが大きいスタイルです。

スキャルピングについては、国内取引所では一部禁止されることがあるものの、DEXは海外のCEX同様、禁止している所はほぼありません。

また、スキャルピングだけでなくその他の取引手法についてもほとんどは許可されています。

スキャルピングについては「仮想通貨のスキャルピングとは?やり方と特徴」の記事で詳しく解説しています。

DEXのデメリット

分散型取引所(DEX)のデメリットは、以下の通りです。

- 流動性(取引高)が低い

- トラブルのリスクがある

- カスタマーサポートがない

流動性については、現在はまだCEXが主流であるため、取引高はCEXの方が圧倒的に多くなっています。

トラブルについては、運営会社による監視がないことで詐欺的なコインなども流通しやすいため、十分に注意する必要があります。

カスタマーサポートについては、運営会社がない以上スタッフもいないため、例えば操作方法などについてサポートを受けることができません。

上記のデメリットを考えると全体的に中上級者向けといえます。

分散型取引所(DEX)を利用する際の注意点

分散型取引所(DEX)を利用する際の注意点は、以下の通りです。

- 個人でセキュリティレベルを高める必要がある

- DEXにしか上場していない草コインには十分注意する

- 今後各国による規制のルールが変わる可能性もある

- 最大レバレッジはCEXよりも小さめ(20〜50倍程度)

- カスタマーサポートがない

- CEXと比較して流動性(取引高)が低い

個人でセキュリティレベルを高める必要がある

DEXには運営会社が存在しないため、運営会社によるハッキング対策などがありません。

そのため、個人でセキュリティレベルを高めて利用する必要があります。

例えば売買に使わない保管する仮想通貨は、コールドウォレット(オフラインの口座)や、ハードウェアウォレット《USBメモリのようなもの)で、PCからも離して保管するウォレット)などを利用するのが良いでしょう。

この他にも、パスワードの使い回しをしないなどの基本的なセキュリティ対策も徹底する必要があります。

DEXにしか上場していない草コインには十分注意する

通常のCEXでは上場する草コインは、当然運営会社が厳しく審査します。

しかし、DEXには審査する運営会社がないため、SNSのアカウントを作るように誰でも簡単に草コインを上場させることができます。

このため、DEXにしか上場してない銘柄は信頼性が低く、詐欺的な銘柄も多数存在します。

このため、草コインに投資する場合も「DEXにしか上場していない銘柄」には十分注意しましょう。

これから上昇が期待できる草コインのj銘柄については「億り人を目指せる草コインは?」の記事で詳しく紹介しています。

今後各国による規制のルールが変わる可能性もある

DEXという仕組みはまだ登場して数年であり、各国での法整備も進んでいません。

そのため、今後各国による規制のルールが変わる可能性もあります。

例えば本人確認不要というルールについては、マネーロンダリングをしやすくなってしまうため、規制される可能性があります。

具体的には、本人確認をしていないDEXへの国内のプロバイダからの接続を遮断する、などのパターンが考えられます。

こうした接続の遮断は、中国や北朝鮮などでは長年実施されているため、システム的には当然可能であり、現実になる可能性は十分にあります。

本人確認以外でも様々なルールが変わる可能性があるため、柔軟な対応が必要です。

最大レバレッジはCEXよりも小さめ(20〜50倍程度)

DEXの最大レバレッジは、CEX(中央集権型取引所)と比較して小さめです。

CEXでは最大100〜200倍が一般的ですが、DEXでは最大20〜50倍が多く、レバレッジなしという取引所も少なくありません。

このため、単純計算でDEXのレバレッジはCEXの4分の1〜5分の1程度となります。

そのため、ハイレバ取引を希望する場合は、DEXよりCEXが適している可能性があります。

この点については「DEX(分散型取引所)のレバレッジ」の記事で詳しく解説しています。

また、CEXのレバレッジについては「海外暗号資産取引所のレバレッジ」の記事を参考にしてみてください。

カスタマーサポートがない

DEX(分散型取引所)は運営会社が存在しないため、カスタマーサポートがありません。

利用者が集まっている掲示板などはあるので、そのような場所で質問をし、誰かに答えてもらうということはできます。

しかし、これはYahoo!知恵袋や2ちゃんねるなどと同じ仕組みであり、答えが正しいとも限らず、ボランティアであるため、必ず回答をもらえるとは限りません。

そのため、DEXはカスタマーサポートなしでも問題なく取引所を使えるような人に適しています。

CEXと比較して流動性(取引高)が低い

DEX(分散型取引所)はCEX(中央集権型取引所)と比較すると、まだまだ流動性(取引高)が低いのが現状です。

そのため、時間帯や状況によっては売買の相手が見つかりにくく、希望の価格で約定しにくい=不利な価格でしか取引できない、ということがあります。

ただ、このようにマイナーなうちから投資しておいた方が、大きな利益を得やすいことも確かです。

DEXという形式が今後伸びる確率は非常に高いため、長期投資のつもりで利用するのが良いでしょう。

【まとめ】分散型取引所(DEX) おすすめ

分散型取引所(DEX)は、今回紹介してきた10社以外にもまだ多数存在します。

それぞれに一定の個性や特徴がありますが、まずは今回の10社から試せば間違いはないと言えるでしょう。

分散型取引所(DEX)と比較して、やはり「CEXの方が良い」と感じた場合、CEXの中ではBybit(バイビット)がおすすめです。

世界トップレベルの大手で日本人人気もNo.1であるため、ぜひ公式サイトをチェックしてみてください!

のスキャルピング-300x185.png)

コメント